Вверх по лестнице финансов. Как я сходила на мастер-класс по финграмотности и инвестициям в Астане

Недавно в Астане прошел мастер-класс от Асель Аульбековой — эксперта в области личных финансов, практикующего инвестора и основательницы школы финграмотности. Наша редактор Екатерина Мостовая побывала на мероприятии и узнала, как оценить свое финансовое положение, из чего складывается капитал и как рассчитать срок достижения финцели.

Лестница финансов и оценка своего финансового состояния

Работая с контентом на тему личных финансов, я параллельно развиваю и собственную финграмотность. Книги и подкасты с сильными экспертами, марафоны и обучение по финграмоте, попытки освоить ведение личного бюджета, пробы себя в инвестировании — мастер-класс стал еще одной точкой освоения ценных знаний о деньгах.

Асель Аульбекова — финансовый и налоговый консультант, практикующий инвестор и основательница школы финансовой грамотности Sana FinSchool, еx-head бухгалтерии Kcell и DAR, борец с финансовыми пирамидами.

Для начала Асель предложила участникам познакомиться с лестницей финансов. Благодаря ей можно оценить, на какой ступени вы находитесь.

- Расходов больше, чем доходов. Нет накоплений. Есть долги и кредиты

- Расходы равны доходам. Есть накопления. Нет долгов и кредитов

- Расходы меньше доходов. Есть источники пассивного дохода. Есть капитал на будущее

Логично предположить, что расположившиеся на первой и второй ступени люди стремятся к третьей. Но и на третьем уровне нет предела совершенству — все упирается лишь в суммы, к которым вы стремитесь.

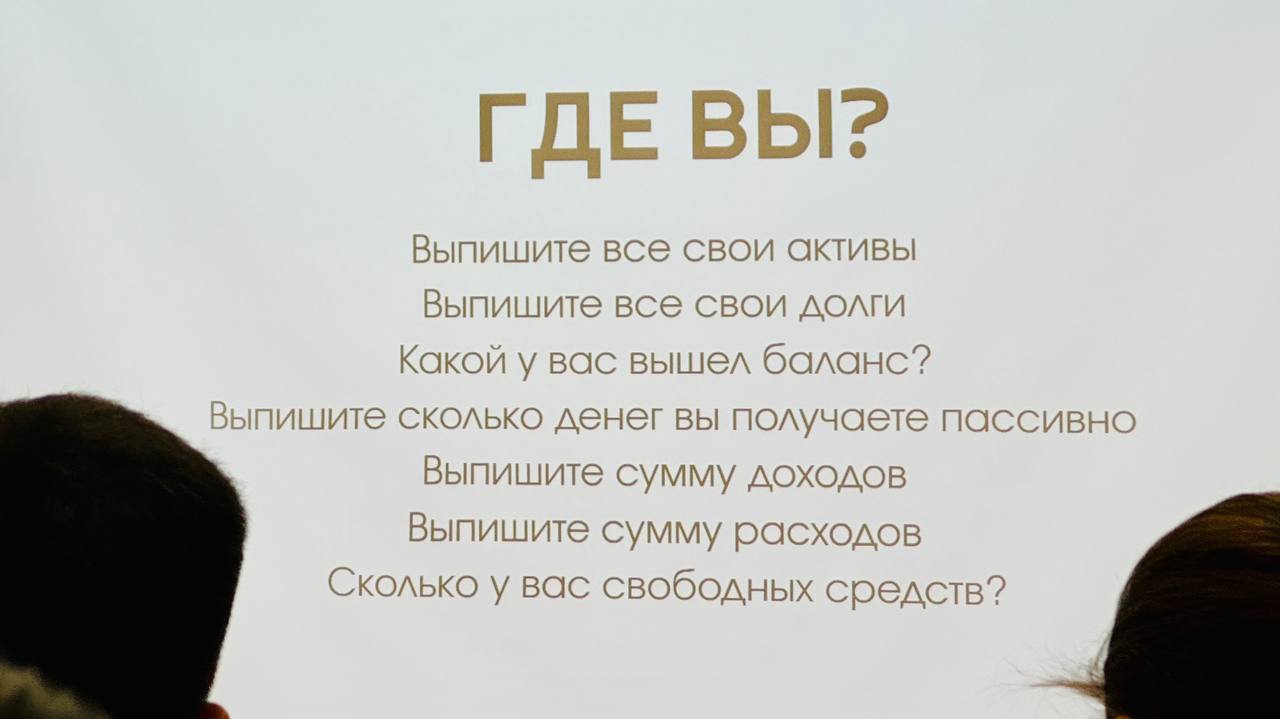

Для оценки собственного финансового положения Асель предлагает ответить на ряд важных вопросов.

- Выписать все свои активы. Это может быть недвижимость, в том числе коммерческая, ценные бумаги и облигации, депозитные счета, патенты, лицензии и так далее.

- Выписать все свои долги. Сюда, очевидно, входят любые задолженности — от займов у знакомых до кредитов.

- Оценить свой баланс. Для этого необходимо отнять сумму долгов от суммы активов.

- Выписать размер пассивного дохода. Возможно, его приносит вам доход от депозита, дивиденды от акций, прибыль от облигаций или прочих инструментов инвестиций, криптовалюта или сдача недвижимости в аренду, заработок от инфопродуктов или интеллектуальной собственности. Кстати, Асель также посоветовала хотя бы раз в год проверять, растет ли пассивный доход и какое соотношение с активным.

- Выписать суммы доходов и расходов. В этом вопросе подходы индивидуальны, может, вы используете приложение для учета средств или фиксируете бюджет в Excel-таблице. Если вы не делаете это на постоянной основе, то суммы можно проанализировать, выгрузив данные из банковского аппа.

- Оценить сумму свободных средств. Это сумма «на руках», не предназначенная для конкретных трат или обязательных расходов.

Ваша версия 3.0 и сила импульса

На какой бы ступени не находились участники мастер-класса, каждый хотел узнать, как еще можно усовершенствовать себя в финансовом смысле. Поэтому Асель предложила упражнение — сформировать образ, к которому каждый хочет прийти через определенное время. Так называемая «ваша версия 3.0». Для этого нам дали 5 вопросов, которые помогли нащупать желаемый путь:

- Сколько вы зарабатываете?

- Сколько из этого зарабатываете пассивно?

- Где вы живете?

- Какой у вас капитал?

- Как вы относитесь к финансовым проблемам?

Отвечать лучше так, будто это уже свершившийся факт. Но показательно, что большинство людей мечтают о совершенно ином финансовом поведении и образе, чем их нынешний. Поэтому Асель призвала расписать ценность инвестирования и в целом финансовой грамотности для себя — мы делали это буквально за пару минут во время мастер-класса. И даже за эти мгновения поток мысли привел сразу к 13 аргументам. Например, к потребности в чувстве собственной безопасности, желанию снизить необходимость в активном заработке или возможности путешествовать и помогать близким.

Путь к финансовой грамотности и эффективному инвестированию не однодневный. В книге «Атомные привычки» упоминается сила маленьких шагов, которые вместе образуют мощный симбиоз и запускают масштабные изменения. О похожем подходе говорила и Асель Аульбекова. Она привела забавную аналогию. Тот самый момент, когда человек помыл посуду, потом протер поверхности и плиту, следом решил протереть еще и стол, а в итоге начал полноценную уборку. Этот пример — иллюстрация того, как одно действие — порой совсем небольшое — дает импульс движению и запускает целый процесс.

Не давать в долг, инвестировать и заставить деньги работать

Вот 3 основных правила. Во-первых, знакомый многим совет откладывать хотя бы 10% от дохода и инвестировать средства. Формула Асель звучит так: капитал = время + регулярные пополнения + реинвестирование. Нужно вкладывать в инструменты деньги, пополнять эти суммы, инвестировать дивиденды и выплаты и терпеливо ждать.

Асель также показала пример ресурса, который поможет рассчитать необходимые суммы. Например, он позволяет посчитать срок достижения вашей финансовой цели. Допустим, вы хотите накопить 10 млн тенге. Стартовый капитал составляет 300 тыс. тенге, а вы инвестируете в инструмент с доходностью от 25%. Доход вы также реинвестируете, а раз в месяц дополнительно вкладываете по 50 тыс. тенге. При таких вводных инвестиционный калькулятор прогнозирует достижение цели через 6 лет и 2 месяца.

Второе правило Асель Аульбековой — категорический запрет на одалживание денег. По мнению Асель, это психологическая ловушка, которая лишает занимающего возможности самостоятельно решать финансовые трудности. И третье правило — нужно заставить деньги работать. «Это лучшие работники, которые не уходят в отпуск и не болеют, но могут приносить доход», — объясняет Асель.

Что касается инструментов для покупки акций и облигаций, эксперт обозначила знакомые нам приложения вроде Tabys, где можно приобретать ETN — биржевые ноты, а также, например, Tradernet.Global и Jusan Invest. Для желающих инвестировать только в долларах Асель предложила платформу Investlink. Для тех, кто выбирает между акциями и облигациями, она отметила важную деталь — первые как правило прибыльнее, но рискованнее, а вот облигации более надежны и имеют заранее обозначенную доходность.

Деньги в подарок вместо игрушек и 6 конвертов

Асель делилась и другими советами по финансовой грамотности. Например, она рассказала, как борется с переизбытком лишних вещей — в том числе, детских. Ее дети не получают по праздникам игрушки — родственники дарят вместо этого деньги. Только за свои карманные деньги дети могут купить себе игрушки, если пожелают.

Еще один проверенный инструмент для управления финансами, который Асель популяризирует — метод «6 конвертов». Согласно ему, ежемесячные доходы важно разделить на 6 частей. 55% — на обязательные платежи и расходы, 10% — на развлечения, 10% — на накопления, 10% — на инвестиции и 10% — на крупные покупки, а оставшиеся 5% — на саморазвитие.

Так же, как врач прописывает для улучшения жизни базовый рецепт из хорошего сна, спорта и питания, финансист дает классические рекомендации, проверенные многолетним опытом. И хорошо бы не игнорировать их, мечтая о волшебной таблетке, а пробовать эти маленькие шаги, которые наверняка приведут в нужную точку.

Вам будет интересно: Отец 20 лет откладывал по $100 в месяц, чтобы сделать дочь миллионером. Что вышло