«К инвестициям нужно относиться столь же серьезно, как к выбору спутника жизни». Интервью с инвестором Аркадием Рахилькиным

Фото: Катерина Малама

С Аркадием Рахилькиным мы встретились в одном из кафе в старом центре Алматы на пешеходной улице Панфилова. Инвестор доехал на такси до того места, где проезд автотранспорту запрещен, и до заведения дошел пешком. Автомобиля у него нет, так как это противоречит основному принципу sharing economy (экономика совместного потребления). Такая принципиальность объясняется тем, что его компания занимается инвестициями в стартапы этой отрасли (а еще в ИИ).

В течение трех часов мы говорили о том, куда и почему вложил деньги инвестор, почему так важны защитные активы. И как медсестра из Миннесоты копит деньги на образование ребенку не через депозит или биткоин. Cегодня Digital Business Finance публикует первую часть материала.

Наш эксперт

Аркадий Рахилькин — инвестор и финансист. Образование: Новосибирский государственный технический университет и The Open University (Лондон).

Карьера:

• 2002-2013: Глава комитета по финансам/инвестициям в АО «Каспийская Группа»

• 2006: Основал Seven Rivers Capital JSC (Казахстан)

• 2013: Продал Seven Rivers Capital JSC компании Freedom Finance

• 2015-2018: Директор BOD в Freedom Holding Corp (США)

• В настоящее время: CEO Seven Rivers Capital (ОАЭ)

Три яркие цитаты из интервью с Аркадием Рахилькиным

- Людей, которые часами наблюдают за ростом или падением биткоина в сотнях каналах на YouTube и в Telegram, при этом не имея профессионального инвесторского опыта, мне жаль, потому что они неминуемо потеряют вложенные деньги.

- Золото — высоколиквидный актив. Но спред (разница между ценой покупки и продажи) всегда такой, что держать меньше определенного срока просто невыгодно, иначе потеряешь. Я рекомендую использовать золото именно как защитный актив, а не тот, на котором можно много заработать спекуляциями.

- Жилье, которым вы владеете для проживания, не инвестиционное. Это ваши расходы. Вы платите налоги, содержите его. Только второе жилье, которое вы покупаете на деньги, свободные от обязательств, — это инвестиции.

«Казахстанский рынок слишком мал, забрать доли у таких гигантов, как Kaspi, Freedom и других, сложно»

— Раскроете структуру вашего инвестиционного портфеля?

— Мы — небольшой инвестиционный бутик, который сфокусирован на активном управлении портфельными компаниями и организации сделок под ключ для инвесторов. Основные инвестиции сосредоточены на компаниях sharing economics (экономика совместного потребления), доля которой в мировой экономике постоянно растет.

В активном портфеле у нас стартапы в Fintech & Marketplace, Digital banking, IaaS, а также Web3 White Label Solutions. Команды стартовали бизнес в Казахстане, но с 2022 года начался их переход в регион MENA, который полноценно закончился в 2023 году. В течение двух лет основные вложения инвесторов шли на то, чтобы понять, как масштабироваться на незнакомые рынки и какие модели бизнеса предложить клиентам. Количественно у нас пять стартапов. Самые важные — это LeoPart и S1lkpay.

Второе направление — инвестиции через наших партнеров, где мы можем приобретать доли стартапов на рынке pre-IPO. Мы вложились в SpaceX, есть доля в Anthropic и еще в нескольких компаниях, разрабатывающих ИИ. Также в пакистанский финтех TruKKr, криптобиржу Kraken, производителя LPU-чипов Groq.

И третье — мы управляем портфелем листингованных компаний в определенных отраслях. Мне всегда очень нравилась тема ИИ, еще с того времени, когда мы хотели, но не смогли вложиться в OpenAI, но инвестировали в Anthropic. С того времени в нашем watch-list набралось приблизительно 100 компаний для ведения портфеля ИИ. Такой портфель дает значительно более высокую доходность, чем среднестатистические инвестиции.

— А в Казахстане что-то осталось? И почему решили переносить, а не отвоевать долю здесь?

— В Казахстане осталась часть бизнесов, в основном для тестирования гипотез и их обкатки для масштабирования на будущие юрисдикции. Например, онлайн-магазин автозапчастей LeoPart и финтех S1lkpay — отработанные алгоритмы и гипотезы, которые мы переносим в MENA и предоставляем нашим партнерам.

К сожалению, казахстанский рынок слишком мал, и забрать доли у таких гигантов, как Kaspi, Freedom и других, сложно. Нужно действовать там, где им сейчас неинтересно или не очень важно. На других рынках мы можем действовать даже лучше и без огромных бюджетов на продвижение. Но основной фокус — это страны MENA, которые сегодня становятся ключевыми для всего мира.

«Для казахстанцев инвестиции в недвижимость и банковские депозиты подходят лучше»

— Какие инвестиционные инструменты наиболее типичны для казахстанцев?

— В последние годы приходится слышать об «инвестициях в крипту». Я скептически отношусь к «инвестициям» в мировые криптовалюты, потому что это пока не до конца регулируемый рынок. Только два месяца назад был принят закон о регулировании криптовалют Markets in Crypto-Assets (MiCA) в Европе (рынок стал полностью регулируемым). Влияние этого события нам только предстоит оценить. При этом в отдельных странах оборот криптовалют регулируется, в других это просто актив, в третьих юрисдикциях крипта вообще запрещена.

Но людей, которые часами наблюдают за ростом или падением биткоина в сотнях каналах на YouTube и в Телеграме, при этом не имея профессионального инвесторского опыта, не зная технического анализа, мне жаль. Потому что они неминуемо потеряют вложенные деньги. Поэтому для большинства казахстанцев инвестиции в недвижимость и банковские депозиты подходят лучше.

— Разве и здесь не надо учиться и нарабатывать опыт?

— Обычный человек воспринимает инвестирование как некую игру, в которой нужно выиграть. И ожидания у них крайне завышенные. Это и есть показатель того, что люди не подготовлены к инвестиционной деятельности. Каждый раз, когда я объясняю клиентам про инвестиции, я начинаю с того, что отговариваю их.

Когда люди хотят перевести деньги с депозитов в инвестиционную деятельность, самый частый вопрос: чем бы заняться таким, что будет приносить деньги? А нужно быть готовым к тому, что в таком бизнесе затратами являются потери. Человек должен быть готов терять. И вот как раз именно это самое опасное, потому что люди, когда им так отвечаешь, говорят, что ничего не поняли: они же пришли зарабатывать.

Я объясняю, что из десяти сделок в плюс выйдут максимум одна-две. Остальные окажутся в минусе. Такая картина кажется гражданам мрачной, но это так. Поэтому нужно начинать со знаний о защитных активах. Ими многие пренебрегают. Никто не хочет вникать в тему защитных активов. Такова особенность казахстанских инвесторов. Это скучно, неинтересно, за это мало платят.

Облигации, структурные ноты и акции коммунальщиков

— Давайте объясним еще раз. Что такое защитные активы и от чего они защищают?

— Это виды активов, которые годами использовались людьми в качестве альтернативы деньгам и даже недвижимости. Они растут медленнее рынка, но и при катаклизмах падают тоже меньше.

Когда инвесторы спрашивают, как им структурировать портфель, я однозначно говорю, что как минимум 30% должны быть в защитных активах. Например, в облигациях. Они не так популярны среди розничных клиентов, но облигация — инструмент, позволяющий вернуть всю сумму, которую вложил человек, плюс фиксированный доход. К тому же облигациями можно торговать.

Более того, сейчас на рынке большое предложение долларовых облигаций, при которых доход в долларах. В зависимости от степени риска он может быть даже сравним с банковским депозитом. Понятно, что это не полноценное сравнение, потому что вложения в облигации вернутся только в конце срока, а банковский депозит можно снять досрочно.

Кроме того, сейчас модно покупать структурные ноты. Это долговые ценные бумаги с плавающей доходностью, привязанной к определенным базовым активам. Они похожи на облигации. Фактически это защищенная инвестиция, но очень мало кто о них знает, потому что они требуют понимания. В Европе это крайне популярный инструмент.

Не помешает иметь в качестве защитных активов акции коммунальщиков. Это компании, занимающиеся обслуживанием жизни в городах. Например, KEGOC — компания, предоставляющая услуги по электропередаче. Они не могут быть убыточными. Это те инструменты, которые должны быть планово-прибыльными. Но людям всегда скучно слушать про такое, потому что плановая прибыль здесь очень низкая, в районе 5%.

Также есть акции ярких и известных компаний: Apple или Google. Например, Google в один день просел вместе с рынком на 8%, а на восстановление потребуются дни или месяцы. Но для инвестора, который инвестирует на долгий срок, никакой опасности в этом нет. Золото — классический защитный актив, но у него тоже есть минусы, хотя об этом мало говорят.

— А что с ним не так?

— Золото — высоколиквидный актив, но спред (разница между ценой покупки и продажи) всегда такой, что держать его меньше определенного срока просто невыгодно, иначе потеряешь. Я рекомендую использовать золото именно как защитный актив, а не как тот, на котором можно много заработать спекуляциями.

Кроме того, золото — биржевой товар. Цену определяют банки и государства, которые торгуют золотом в определенных объемах на рынке. При этом казахстанцам проще всего с золотом. Почему? У нас банки и правительство сделали доступной покупку физическими лицами аффинированного золота. Ты можешь в любом банке купить или продать золотые слитки. Именно поэтому оно так популярно.

Но это все равно что инвестировать в доллар, что само по себе звучит как вещь, очень далекая от слова «инвестиции». Вы просто храните деньги в долларах или в золоте, надеясь, что прирост составит сумму больше инфляции (чтобы не потерять деньги). При стабильном курсе тенге эти манипуляции теряют смысл.

— Какая есть альтернатива?

Если это фондовый рынок, то ETF (Exchange-Traded Fund), в котором ты выбираешь сразу отрасль, как, например, SPY (биржевой фонд, который отслеживает доходность S&P 500 Index).

Вот здесь математика хорошо помогает, но обыватели этого зачастую не понимают. Например, людям нравится покупать акции компаний: Microsoft, Google, Apple, Tesla и т. д. Если их сложить, то окажется, что по капитализации они занимают 80% рынка. И получается, что человек покупает не экономику США, а свои ожидания, что крупные компании будут что-то делать и их капитализация не рухнет сильно.

Это неправильно ни с точки зрения диверсификации инвестиций, ни с точки зрения рисков. Вложения должны быть не «усредненные», а именно «средневзвешенные». Это позволяет брать на себя риски не больше, чем крах экономики в целом. Потому что в какой-то момент на рынке всегда наступает трудный момент. Понятно, что в момент быстрого восстановления динамичнее всего прибавляют «акции роста», то есть рискованные, в которых заложены надежды и ожидания. Однако среднестатистический инвестор зачастую продает на падении и пропускает восстановление, так как не готов к потерям и мыслит только коротким отрезком времени.

Например, можно сравнить NVIDIA, уже листингованного монстра, и крошечный стартап по производству чипов искусственного интеллекта Groq. Это наша последняя инвестиция. Пока их бумаги не торгуются на публичном рынке, и, соответственно, инвесторы даже не видели финансовых проспектов стартапа, но мы знаем, что они выпустили процессор-чип совершенно нового поколения LPU.

Казалось бы, несравнимо: NVIDIA с капитализацией в 2,7 трлн долларов и Groq с оценкой 2,5 млрд долларов. Но тем не менее интерес к этой компании невероятный. Здесь работают ожидания инвесторов, однако они могут и потерять все.

Или пример с другой нашей сделкой — Anthropic, который стоил в 15 раз меньше, чем OpenAI. Мы вошли в Anthropic как в темную лошадку. Сегодня Anthropic стоит очень близко к капитализации OpenAI.

Такое бывает, но ты должен быть готов взять на себя колоссальные риски. Потому что понимаешь, что эти акции торгуются только на вторичном рынке нелистингованных компаний, ты не можешь продать их через обычного брокера. Для этого нужны другие механизмы, и их нужно понимать.

«Жилье, которым вы владеете для проживания, — не инвестиционное. Это ваши расходы»

— Вернемся к инвестициям в недвижимость и депозитам. Почему они так популярны в Казахстане?

— Самая простая инвестиционная альтернатива для семьи (домохозяйства) — это сдача в аренду однокомнатной инвестиционной квартиры. Средняя стоимость однокомнатной квартиры у нас 50-60 тыс. долларов. Ее можно отремонтировать и сдавать в аренду. Но кто-то должен этим всем управлять, это тоже бизнес.

При этом у большинства представление, что сдача в аренду принесет 30-40% годовых, однако этого не будет. Нужно учитывать расходы на капитальный ремонт, налоги, а также нерегулярность и сезонность, риски утраты имущества, расходы на рекламу и поиск клиентов. Если инвестор предпочтет долгосрочную аренду, а не посуточную, риски значительно меньше, но и ставка доходности тоже. Потому что ты получаешь гарантированный денежный поток, и плата за это меньше. Хотя это неорганизованный бизнес, у нас любят им заниматься.

Многие удивлены, когда я даю экономический расклад, что инвестиции в недвижимость в 2 раза меньше, чем те цифры, которые они себе нарисовали. В среднем она составит 15% дохода от суммы инвестиций в год в долларах. Людям кажется, что это немного.

Жилье, которым вы владеете для проживания, — не инвестиционное. Это ваши расходы. Вы платите налоги, содержите его. Только второе жилье, которое вы покупаете на деньги, свободные от обязательств, — это инвестиции. Рекомендую почитать книгу Кийосаки «Квадрант денежного потока», в которой все доступно описано.

Что касается депозитов, то сейчас банки платят от 12 до 17% годовых в тенге по ним. А так как казахстанский инвестор не искушен обилием других доступных финансовых инструментов, депозит вполне может быть частью портфеля.

«Чем меньше опыт, тем меньше нужно вкладывать только в одну компанию, проект или отрасль»

— У кого учиться инвестированию, не теряя при этом денег?

— Как только вы инвестируете свои кровные деньги в реальный (не модельный) портфель и начнете сами им управлять, то при увеличении сумм обязательно понесете первые потери. Неопытным инвесторам трудно с этим мириться, но это так. Без подготовки, знаний и понимания, как это работает, человек оказывается заложником страха «отбить потери». Он не принимает решений, а мечется и, соответственно, теряет еще больше.

Поэтому учиться нужно у профессионалов и тренироваться не только на модельных портфелях и малых суммах (так при обучении делается в брокерских компаниях), но и самостоятельно. При этом можно пользоваться брокером как инструментом, но самому управлять портфелем. Однако у нас многие предпочитают отдавать деньги на аутсорс в доверительное управление, при этом искренне надеясь, что кто-то заработает им много денег. С моей точки зрения, глубочайшая иллюзия рассчитывать при таком подходе на высокую прибыль.

— На какие части нужно разделить свой портфель?

— Если хотите стать инвестором, обязательно проведите диверсификацию: депозит, фондовый рынок и жилье. Причем жилье — не то, в котором живешь. Если ты снял дешево в аренду квартиру и живешь в ужасных условиях, сдавая дорого собственную — это не бизнес, это безумие.

Обязательна диверсификация и обязательны «защитные активы». Если хотите высокорискованные, берите максимум 30% в портфеле. Если поставить все, то и потерять в один прекрасный день можно тоже все. Чем меньше опыт, тем меньше стоит вкладывать только в одну компанию, проект или отрасль. Структура портфеля должна быть такова: 30% — рискованные активы, 30% — защитные активы, 30% — недвижимость и депозит, остаток — в деньгах.

— Разве народные IPO не научили казахстанцев инвестированию?

— Идея с Народными IPO была хорошей, но на самом деле активных счетов в Центральном депозитарии сейчас мало. Номинально 350 тысяч, но из них, я полагаю, 20-30%, а некоторые утверждают, что и больше, неактивные.

Тем не менее, брокеры делают эту работу, количество счетов растет на 20-30% в год. Розничные обороты также увеличиваются. KASE вкладывает большие усилия для популяризации и организации нормальных торгов.

В конце концов, сейчас любой может спокойно торговать ценными бумагами с телефона. Но это пока не очень типично. Нужно повышать финансовую грамотность. Курсы, которые проводит брокер, длятся около 6 недель. Это минимум, который человеку нужно знать, чтобы понять, как работает инвестирование.

— А биткоин? Там же бешеная доходность?

— Приведу простой пример. Обычная медсестра из больницы в штате Миннесота откладывает деньги на образование ребенка не на депозит в банке, а ежемесячно покупает на 200 долларов SPY, о котором мы говорили выше. Почему? Она верит в Америку и поэтому дотирует экономику своими деньгами, даже плохо разбираясь в ней.

По истечении 10 лет SPY вырастет, и она получит 10% годовых в среднем. Это живой пример того, как делают в США обычные граждане. Безусловно, они тоже теряют, если начинают больше рисковать в областях, где мало понимают (вспомните фильм «Финансовый монстр»). Но экономика целой страны не упадет. А вот отдельные акции, которые кажутся яркими и привлекательными, особенно в новых сферах, таких как криптовалюты, могут.

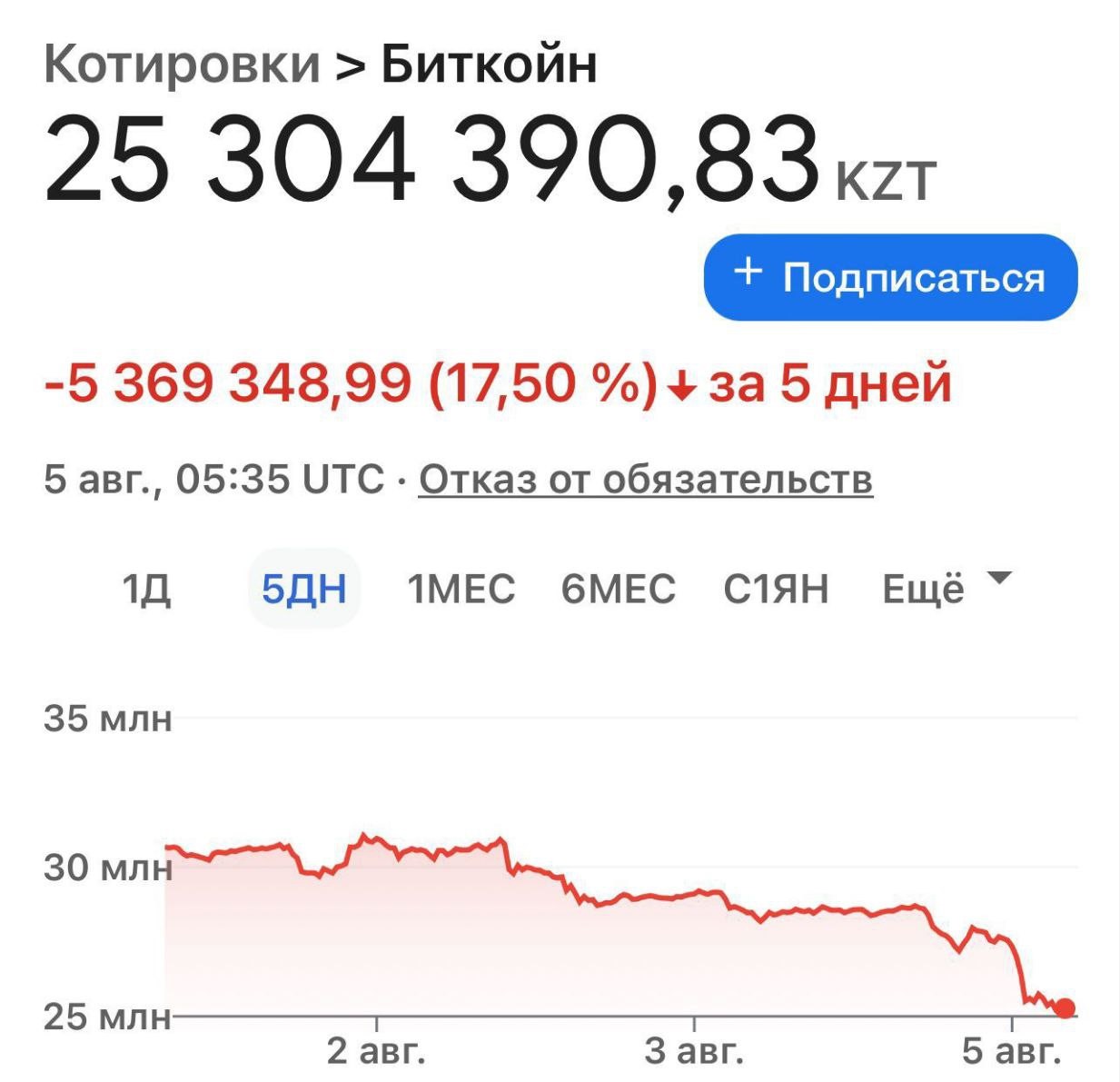

В августе 2024 года курс биткоина за 5 дней снизился на 17,5%

Очарование людей тем, что биткоин постоянно растет или в какой-то момент падает и снова должен отрасти, не базируется ни на чем. Тот человек, который заявляет, что он точно знает, что будет происходить с криптовалютой или ценной бумагой, однозначно шарлатан. Никто не знает, что происходит на рынке. Мы можем только пользоваться определенными методами и техническим анализом, чтобы представить себе, как поведет себя актив при разных ситуациях.

То, что капитализация биткоина выше на 30%, чем Berkshire Hathaway Уоррена Баффета, вызывает у меня как у математика большие сомнения.

Однозначно мы придем в мир криптовалют. Он станет регулируемым и понятным, и это уже происходит. Например, цифровой тенге — это криптовалюта, только она регулируется законом. Что делать обычным людям? Не нужно во все это лезть. Занимайтесь классическими инвестициями, о которых мы уже говорили. Обязательно диверсифицируйте их и имейте защитные активы.

— И все же. А кому оставить биткоин?

— Профессиональным игрокам. Я думаю, в ближайшее время криптовалюты станут если не основным, то ключевым источником трансферов. Проблемы с переводами в долларах очевидны. Только 5 банков в Америке являются банками-корреспондентами. Переводы в долларах в мире колоссальным образом замедлились из-за новых процедур: антисанкции, проверка контрагентов, документов. Ваши платежи могут в какой-то момент просто остановиться, если банк-корреспондент остановит или вернет деньги обратно.

Поэтому криптовалюта будет играть важную роль. Расчеты в стейблкоинах однозначно будут только нарастать. Тем, кто занимается этим бизнесом, нужно очень хорошо понимать реальную модель таких бизнесов.

— Вы закупили биткоин на пике?

Криптовалют у меня нет. Первая треть моего портфеля — это стартапы, в основном финтехи и инновационные компании. Вторая треть находится в портфеле на листингованном фондовом рынке, в основном это AI-компании или те компании, которые занимаются AI. И еще треть — это новые проекты, которые мы сами создаем.

Либо мы будем их развивать сами, либо предложим нашим инвесторам. И вот они-то как раз в области нового класса обеспеченных стейблкоинов, покрытых драгоценными камнями. Подробности пока не буду раскрывать, потому что проект только запущен. Мы поняли, что нужно возвращаться к материальным активам. И это не только золото, которое всем нравится, но и драгоценные камни. О них я еще расскажу.

«Наши клиенты уже заработали себе на жилье, автомобили, образование детям, качественную медицину»

— В Казахстане частный инвестор — кто? Человек из списка Forbes?

— Наши клиенты — это те люди, у которых решены основные жизненные потребности. Что понимать под закрытыми основными потребностями? Они уже заработали себе на жилье, автомобили, образование детям, качественную медицину и т.д. И у них есть сумма, превышающая ту, которая закрывает их жизненные потребности. И тут возникает вопрос: что с этим делать? Они готовы снять деньги с депозита и во что-то вложить. Я никогда не рекомендую людям, у которых не закрыты жизненные потребности, например, нет своего жилья, инвестировать во что-то.

— Сколько таких людей?

— Я думаю, до миллиона инвесторов, которые так или иначе имеют свой инвестиционный портфель, если мы говорим о минимальных инвестициях от 20 тыс. долларов. На 50 тыс. долларов можно купить уже что-то существенное.

Это топ-менеджеры компаний, у которых зарплаты покрывают потребности, свои и семьи. А на бонусы или неожиданно пришедшие доходы они хотят начать инвестировать. Это самая активная часть населения, которая в основном рассматривает Казахстан как поле для действия. Они здесь работают и живут.

Желаю всем, кто хочет соприкоснуться с миром инвестиций, отнестись к нему столь же серьезно, как к выбору спутника жизни. Сначала происходит знакомство, представление родителям, изучение родословной и материального положения, затем — официальная церемония обручения и только потом свадьба. Тогда и разводов (инвестиционных потерь) будет значительно меньше.

Продолжение разговора читайте в ближайшее время.

Вам может быть интересно