Кто и зачем инвестирует пенсионные накопления казахстанцев

Фото: Unsplash

Пенсионные счета в Казахстане есть у большей части граждан. Однако далеко не все будущие пенсионеры интересуются судьбой своих накоплений. А ведь пенсионные отчисления «работают» и приумножаются. Даже когда вы отдыхаете! Из чего состоят пенсии, кто ими управляет и какое отношение к этому имеют инвестиции в государственные бумаги США? Читайте в материале Digital Business Finance.

По данным Единого накопительного пенсионного фонда (ЕНПФ), количество открытых пенсионных счетов в Казахстане более 12 млн.

Но не все работающие граждане, которые делают регулярные пенсионные отчисления, четко представляют, как устроена современная пенсионная система Казахстана и что происходит со сбережениями, которые лежат на счетах в пенсионном фонде. Более того, не каждый казахстанец даже видит необходимость в таких отчислениях.

Тем не менее, для основной части населения именно пенсии становятся основным и зачастую единственным источником дохода в преклонном возрасте. А для того, чтобы увеличить размер пенсий, пенсионные накопления вкладывают в различные проекты и финансовые инструменты по всему миру. Но обо всем по порядку.

Фото: Digital Business

Из чего состоит пенсия?

Пенсия в Казахстане складывается из нескольких компонентов. Чтобы немного лучше понять устройство пенсионной системы, обратимся к истории.

До 1998 года в стране действовала солидарная пенсионная система (прим. — когда нынешние пенсионеры обеспечивались за счет взносов работающих граждан). После реформы 1998 года в Казахстане ввели накопительную пенсионную систему. Ее суть в том, что работники делают обязательные пенсионные взносы в размере 10% от дохода и таким образом копят себе на пенсию самостоятельно. Но эти деньги уже не расходуются на выплаты действующим пенсионерам. Если опустить другие этапы трансформации и детали, то в сухом остатке мы увидим, что сегодня пенсионная система в Казахстане является многокомпонентной (многоуровневой), и пенсия также складывается за счет выплат из разных источников.

Согласно информации ЕНПФ пенсионная система состоит из нескольких частей − базовой, солидарной и накопительной, где:

- Базовая начисляется всем казахстанцам, но ее размер зависит от стажа участия в пенсионной системе. Чем дольше вы работали и делали отчисления, тем выше сумма базовой выплаты.

- Солидарная. Выплачивается тем, кто работал до 1998 года, она тоже зависит от трудового стажа. Важное условие для этой выплаты – стаж до 1998 должен быть не меньше 6 месяцев.

- Накопительная часть состоит из индивидуальных отчислений. Чем больше накоплений, тем выше пенсия.

Фото: Digital Business

К 1 марта 2024 средний размер совокупной пенсии (базовой и солидарной) года составил 132 852 тенге. Из них солидарная – 90 091 тенге, базовая– 42 761 тенге.

Добавим, что в накопительной системе действуют так называемые обязательные профессиональные пенсионные взносы в размере 5%. Их вносят за сотрудников, работающих в опасных условиях.

Также с 2024 года внедрены обязательные пенсионные взносы работодателя. Они будут поэтапно увеличиваться с 1,5% до 5% в течение 5 лет, до 2028 года. Как ожидают законодатели, это также поспособствует росту размера пенсий в будущем.

Но перейдем к самому интересному. Для того, чтобы еще больше увеличить накопления, пенсионные отчисления постоянно инвестируются. Это необходимо, чтобы снизить риск того, что пенсии обесцениваются в результате инфляции.

Как и куда инвестируют пенсии?

Инвестиции – это элемент накопительной пенсионной системы. Средства, поступающие на индивидуальные пенсионные счета, вкладываются в самые разные финансовые инструменты. Впоследствии доход, полученный от инвестиций, распределяется на счета вкладчиков. И происходит это не раз в год или месяц, а еженедельно. То есть, накопленная пенсия продолжает увеличиваться, даже если вы отдыхаете или временно не работаете.

Важный момент – средства инвестирует не сам пенсионный фонд. Для этого существуют доверительные управляющие пенсионными активами в лице Нацбанка РК и управляющих инвестиционным портфелем (УИП). На начало 2024 года в список управляющих компаний входят: АО First Heartland Jusan Invest, АО BCC Invest, АО Halyk Global Markets, АО Сентрас Секьюритиз, АО Halyk Finance.

Покажем в цифрах. Например, по данным на 1 января 2024 года общий объем пенсионных активов составлял 17 832,9 млрд тенге. Из них пенсионных активов ЕНПФ в доверительном управлении Нацбанка более 17 806 млрд тенге, под управлением УИП 26,9 млрд тенге.

При этом за 2023 год доходность по пенсионным активам только под управлением Нацбанка достигла 10,1% при инфляции в размере 9,8%, а чистый инвестдоход, который поступил на счета вкладчиков, был около 1,6 трлн тенге.

Большую часть средств регулятор инвестировал в государственные ценные бумаги Министерства финансов РК – 46,6%, облигации квазигосударственных компаний – 9,1%, депозиты НБРК – 4,9%, облигации и депозиты банков второго уровня Республики Казахстан – 5,9%, акции и депозитарные расписки эмитентов РК – 2%, МФО – 2%.

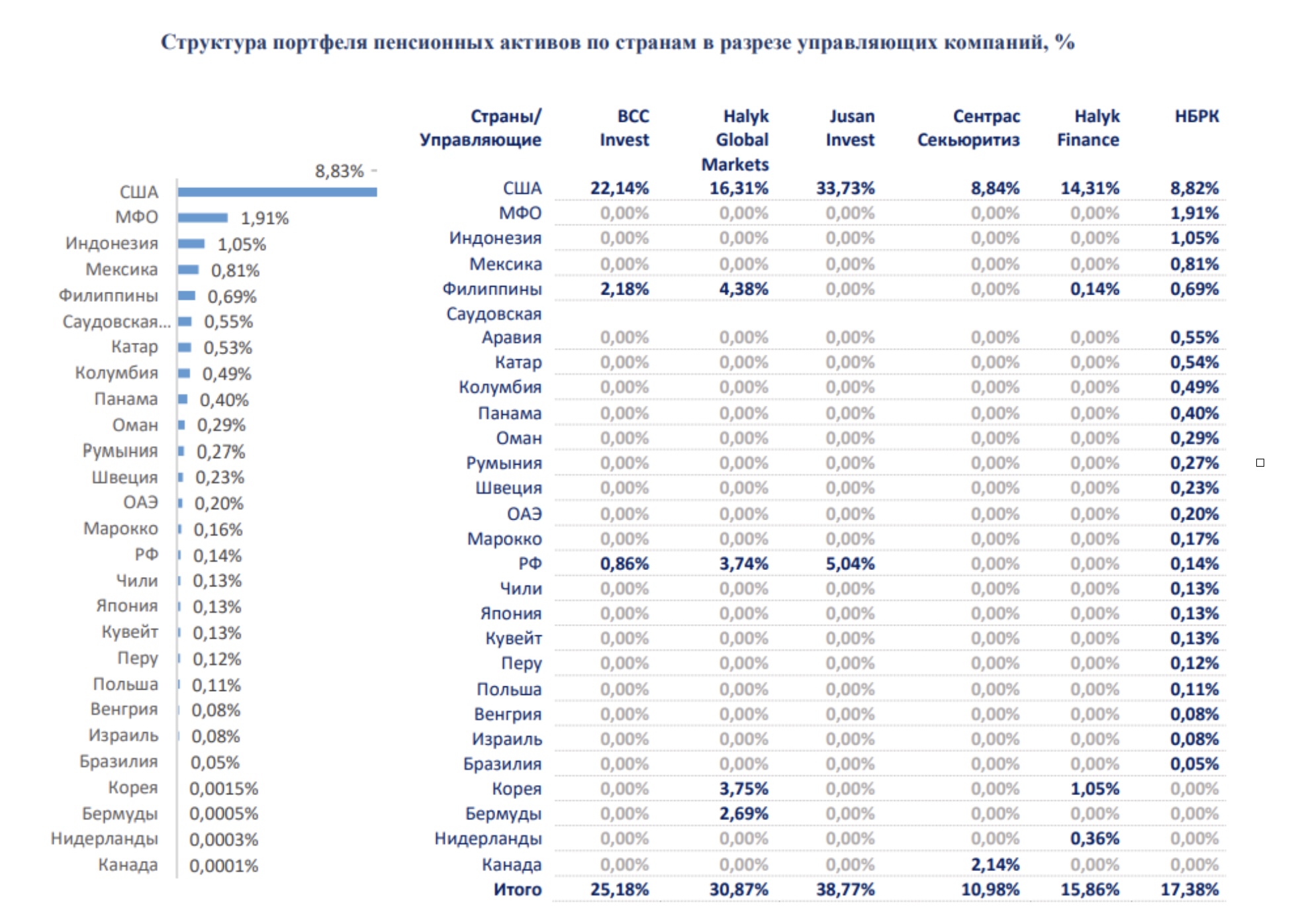

Но также Нацбанк вкладывал в государственные ценные бумаги (ГЦБ) иностранных государств, и преимущественно в облигации правительства США. Также в списке числятся ГЦБ Индонезии, Мексики, ОАЭ, Израиля и ряда других стран.

Подробнее в таблице ниже.

Источник: ЕНПФ

Надо сказать, часть граждан время от время возмущает или даже пугает тот факт, что они могут потерять свои кровно заработанные в результате таких вот инвестиций. Но повода для беспокойства нет, так как в Казахстане действует модель государственной гарантии сохранности пенсионных накоплений. И, как уверяет пенсионный фонд, «государство гарантирует получателям сохранность обязательных пенсионных взносов и обязательных профессиональных пенсионных взносов в ЕНПФ». По крайней мере, это касается фактически внесенных взносов с учетом уровня инфляции к моменту выхода на пенсию.